CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren.75.7% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

- Deutsch

Vonovia & Immobilienmarkt Deutschland 2025: Angebotsverknappung

Der deutsche Immobilienmarkt sendet seit einigen Monaten leise, aber deutlich vernehmbare Signale einer Bodenbildung. Was im medialen Diskurs häufig noch unter dem Eindruck der Zinswende und stagnierender Kauflaune steht, offenbart sich bei genauerer Analyse als zyklisch typische Bereinigung – mit einer klar erkennbaren Folge: strukturelle Angebotsverknappung bei stabiler Nachfrage.

Im Zentrum dieses Szenarios steht Vonovia, Deutschlands größter Wohnungskonzern – als repräsentativer Hebel auf ein wieder zunehmendes Preisgefüge im Bestand.

Rückblick: Von der Zinsdelle zum Angebotsdilemma

Die abrupten Zinserhöhungen ab dem Jahr 2022 stellten den Immobiliensektor vor eine klassische Neubewertung.

Nach dem Ende der Niedrigzinsphase fiel insbesondere der frei finanzierte Neubau drastisch zurück – nicht, weil keine Nachfrage existierte, sondern weil die Kalkulationen schlicht nicht mehr aufgingen.

Mittlerweile ist jedoch klar:

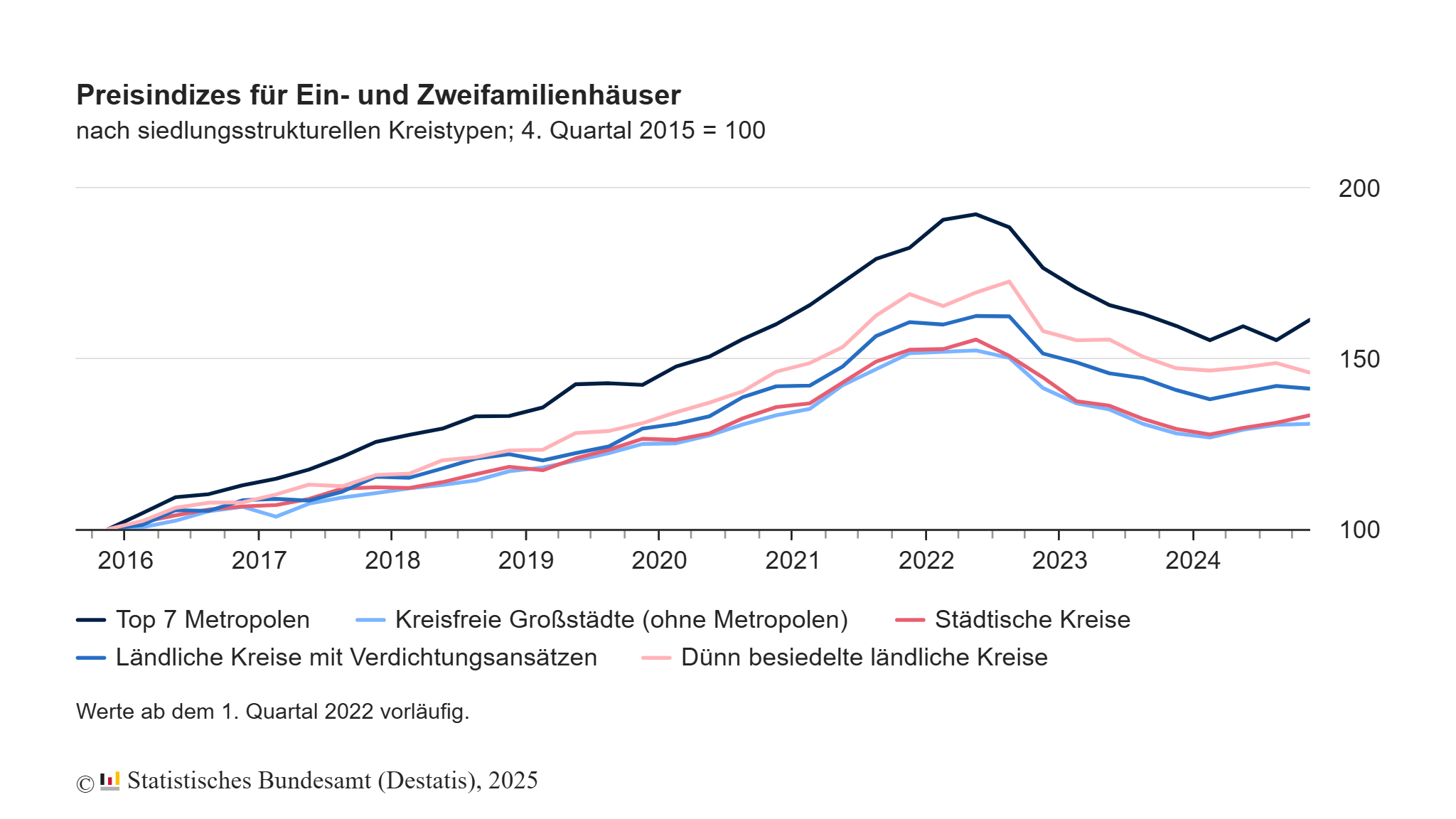

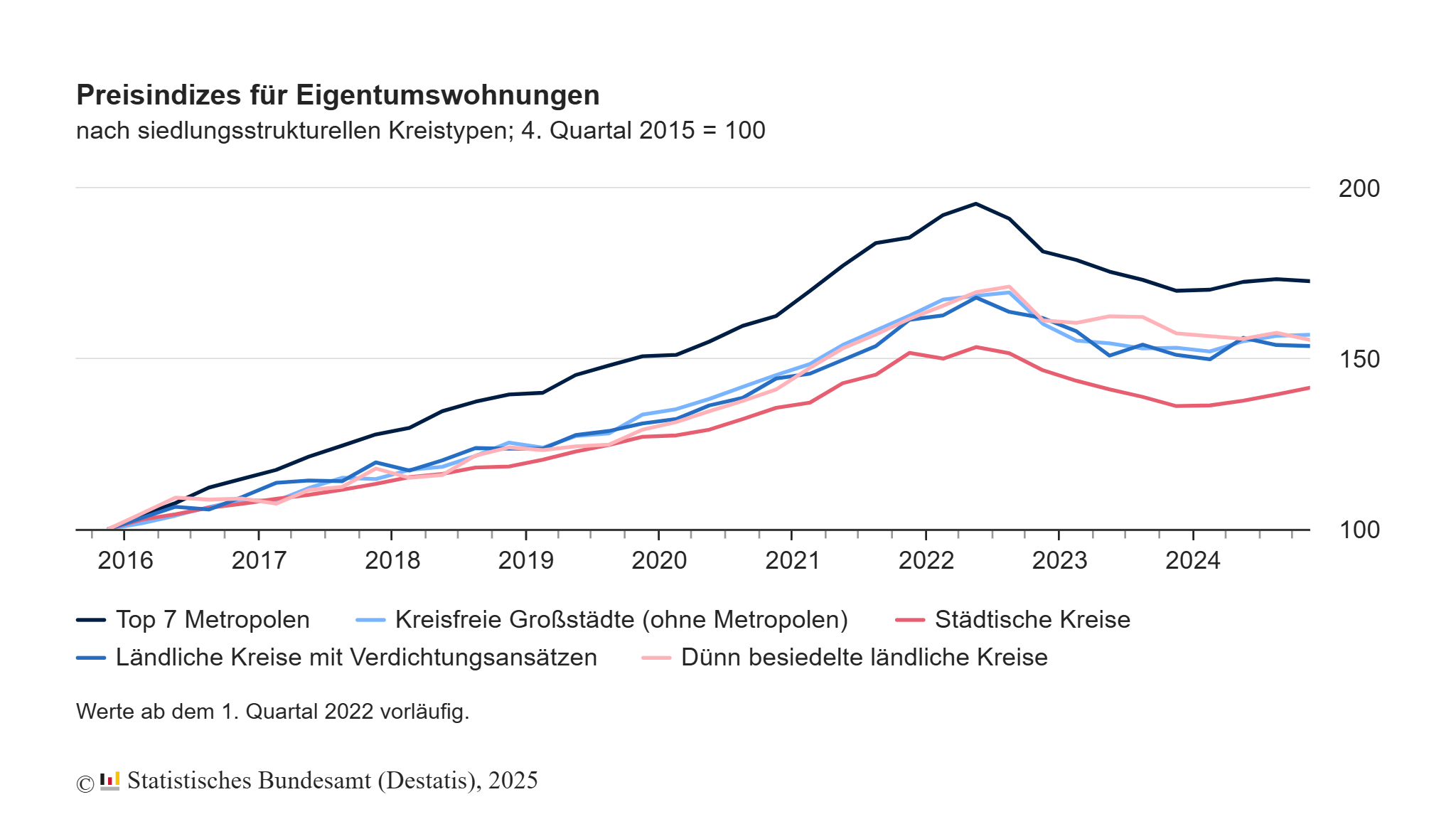

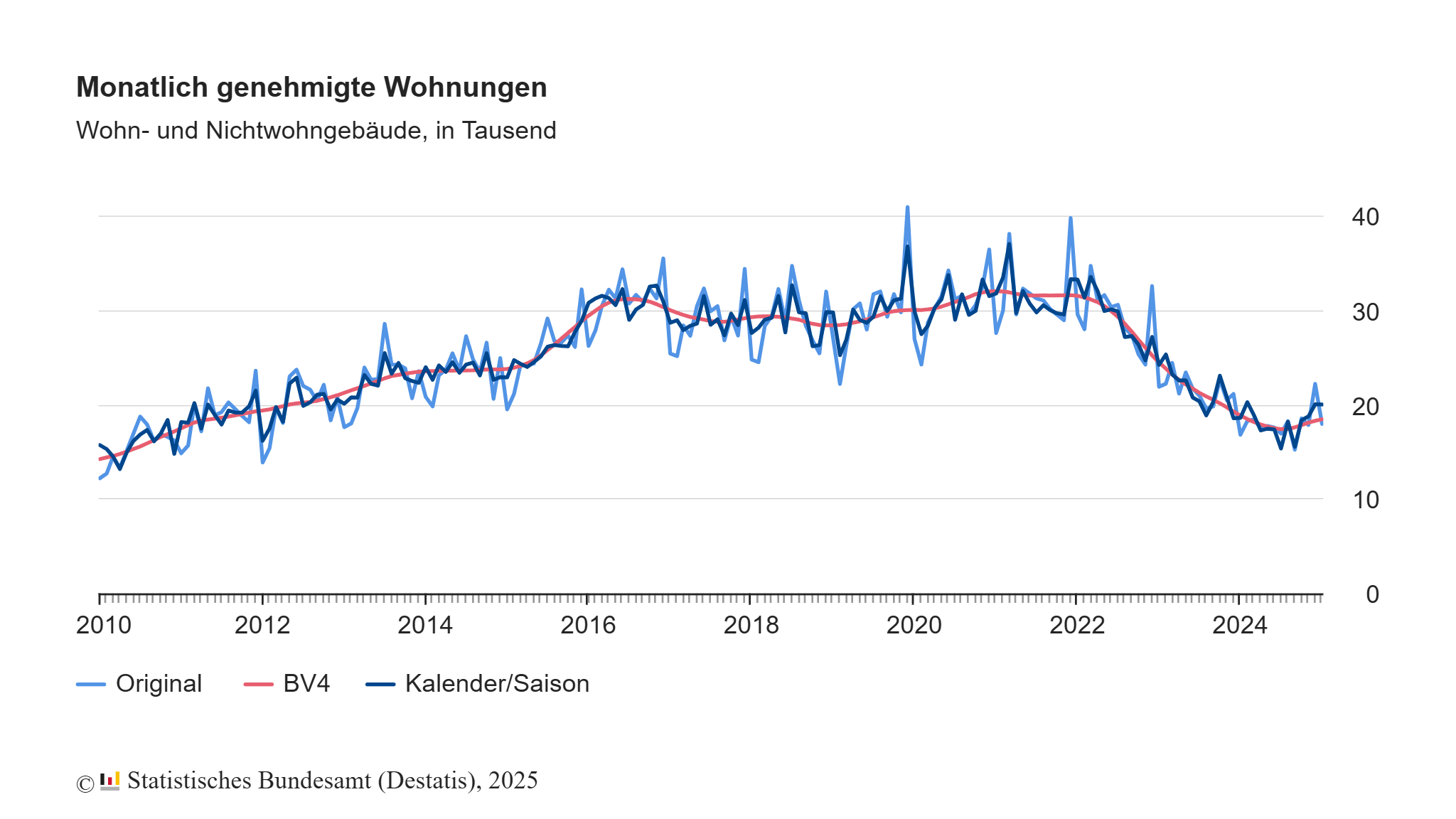

- Der Rückgang der Baugenehmigungen in Deutschland hat historische Ausmaße erreicht

- Das Niveau ist auf einem Stand, wie zuletzt 2011 – Tendenz weiter fallend

- Gleichzeitig bleibt die Bevölkerungsentwicklung (Zuwanderung, Demografie, Urbanisierung) nachfragestützend

Diese strukturelle Differenz zwischen Angebot und Nachfrage entfaltet sich nun zunehmend auch in den Kursverläufen der großen Bestandshalter, die von einem wertstabilen Portfolio profitieren – allen voran Vonovia.

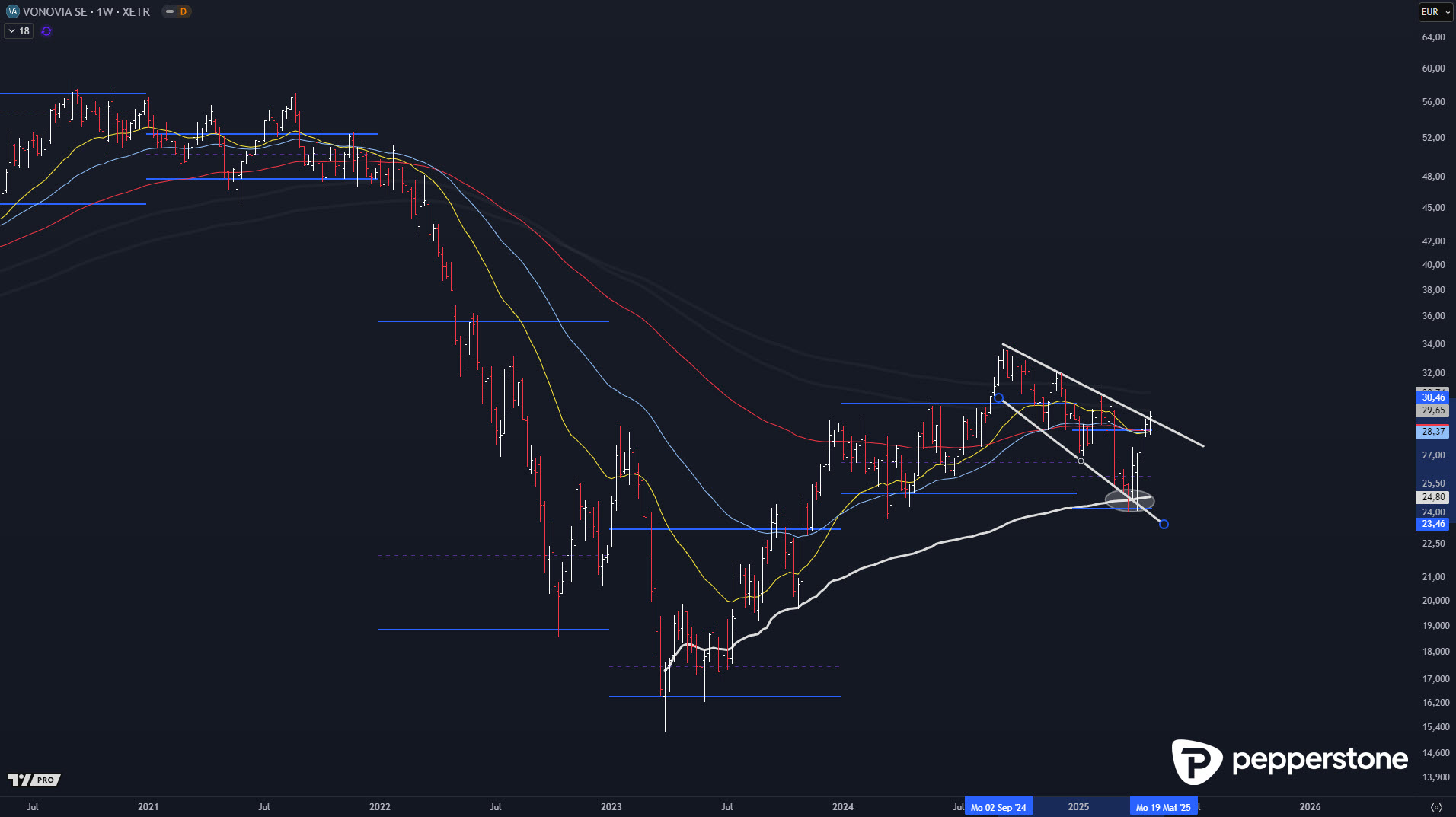

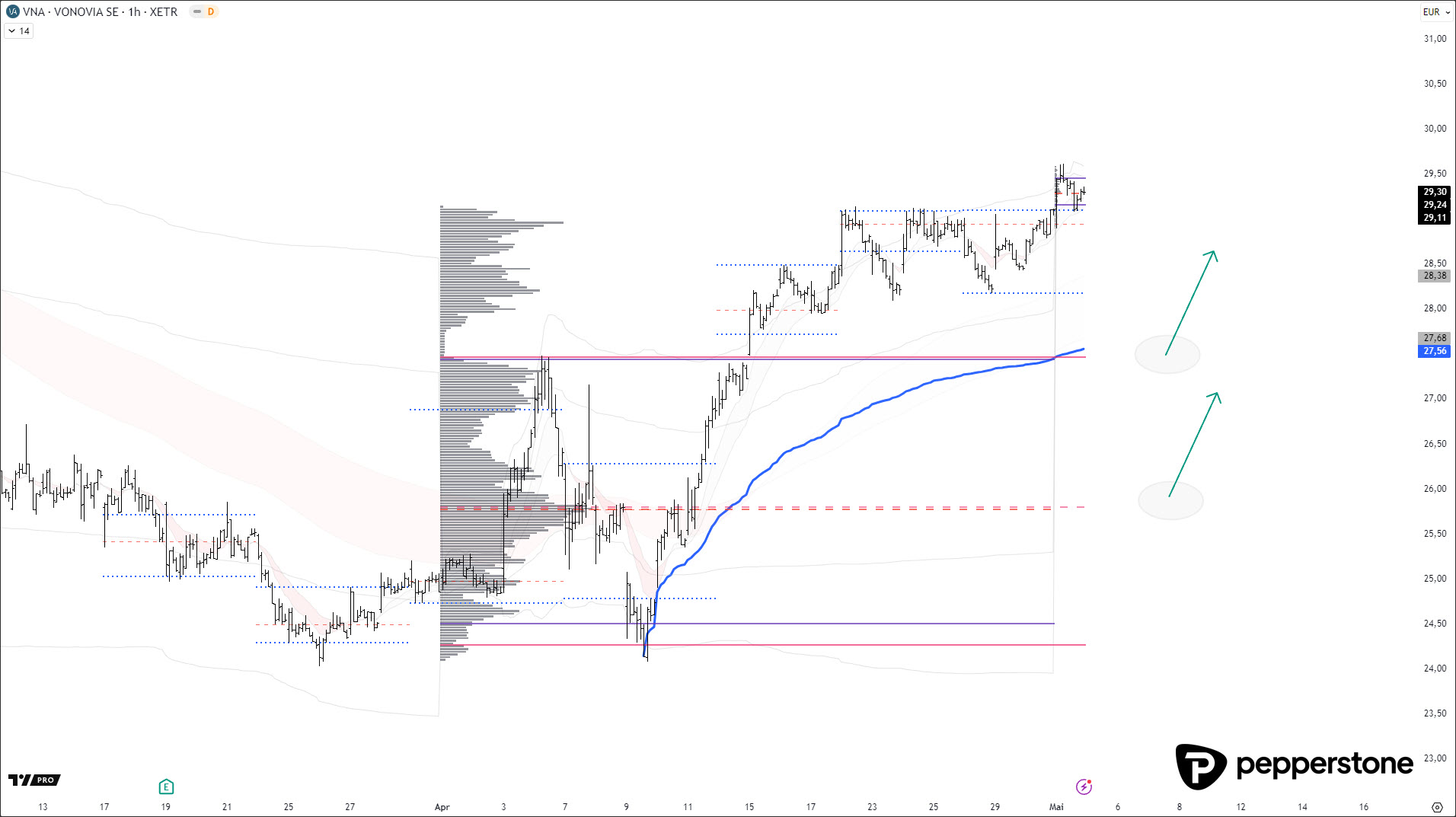

Technische Einordnung: Vonovia mit stabiler Bodenbildung

Die charttechnische Analyse bestätigt das übergeordnete Szenario.

Wochenchart – strategische Ausgangslage

Nach einer ausgedehnten Korrektur, die ihren Höhepunkt im Sommer 2023 fand, konnte Vonovia einen klar definierten Boden ausbilden.

Dieser wird gestützt durch:

- den volumengewichteten Durchschnitt (Anchored VWAP) aus der übergeordneten Abwärtsbewegung

- sowie die Value Area Low des vorherigen Jahres, die erfolgreich verteidigt wurde

Diese doppelte Unterstützungszone bei rund 22–24 EUR stellte sich im Nachhinein als klassischer Wendepunkt dar, an dem institutionelle Marktteilnehmer sichtbar aktiv wurden.

Die Kursdynamik zog im Anschluss sichtbar an – mit einem ersten mittelfristigen Zielbereich bei etwa 60 EUR.

Stundenchart – operative Marken im Fokus

Auf untergeordneter Ebene zeigt sich ein klarer Wechsel in der Marktstruktur.

Die Aktie bildet höhere Tiefs und höhere Hochs – ein klassisches Merkmal bullischer Umkehrformationen.

Zentraler Unterstützungsbereich:

- Volumengewichteter Durchschnitt (VWAP) im Bereich 27 EUR

- Unterstützungszone zwischen 26 und 27 EUR, gut bestätigt im kurzfristigen Zeitrahmen

Diese Marken gelten als operative Einstiegszonen bei Rücksetzern – vorausgesetzt, der Markt zeigt dort klare Stabilisierungsmuster. Eine direkte Order ohne Bestätigung birgt wie immer das Risiko eines „fallenden Messers“.

Makro trifft Technik: Warum Vonovia langfristig Rückenwind hat

Das politisch-ökonomische Gesamtbild spricht klar für einen längerfristigen Aufwärtsimpuls:

- Die Bundesregierung schafft es absehbar nicht, das selbst gesteckte Neubauziel von 400.000 Einheiten jährlich zu erreichen

- Gleichzeitig explodieren die Herstellungskosten durch Materialpreise, Fachkräftemangel und administrative Auflagen

- Die Nachfrage hingegen bleibt stabil – Wohnen ist ein Grundbedürfnis und in Ballungsräumen längst strukturell unterversorgt

In dieser Gemengelage sind große Bestandshalter wie Vonovia klar im Vorteil:

- Sie besitzen skalierbare Portfolios

- Haben politische Anschlussfähigkeit (Förderungen, Mietdeckel etc.)

- Und bieten Investoren langfristig planbare Einnahmeströme

Die technische Lage verstärkt dieses Bild:

Solange die Zone zwischen 26 und 27 EUR hält, bleibt das Setup übergeordnet bullisch. Rückläufe in diesen Bereich können – bei entsprechender Reaktion – für Positionsaufbau genutzt werden.

Vonovia zeigt ähnliche Muster wie Microsoft, Nasdaq & SAP

Das jüngste Verhalten der Vonovia-Aktie erinnert in seiner Struktur an klassische Setups aus den letzten Wochen:

- Bei Microsoft führte eine klare Korrektur an volumengestützte Marken zu einem mustergültigen Rebound

- Im Nasdaq 100 sorgten tiefere Value Areas für präzise Einstiege

- Auch SAP zeigte nach Absorption an der Value Area High eine planbare Umkehr

In allen Fällen zeigte sich das gleiche institutionelle Muster:

Zielgerichtete Korrektur – Liquiditätsaufnahme – Impulsbildung

Diese sich wiederholenden Strukturen sind das Rückgrat strategischen Tradings.

Herzliche Grüße aus Berlin,

Dennis Gürtler.

Related articles

Bei diesem Artikel handelt es sich um eine Werbemitteilung. Diese Information wurde von Pepperstone GmbH bereitgestellt. CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Zusätzlich zum untenstehenden Haftungsausschluss enthält das auf dieser Seite enthaltene Informationsmaterial weder eine Auflistung unserer Handelspreise noch ein Angebot oder eine Aufforderung zu einer Transaktion in ein Finanzinstrument. Pepperstone übernimmt keine Verantwortung für die Verwendung dieser Kommentare und die daraus resultierenden Folgen. Es wird keine Zusicherung oder Gewähr für die Richtigkeit oder Vollständigkeit dieser Informationen gegeben. Folglich trägt der Anleger alleinverantwortlich das Risiko für einzelne Anlageentscheidungen. Jede angebotene Studie berücksichtigt nicht das Investment spezifischer Ziele, die finanzielle Situation und die Bedürfnisse einer bestimmten Person, die sie empfangen kann. Sie wurde nicht in Übereinstimmung mit den gesetzlichen Vorschriften zur Erstellung von Finanzanalysen erstellt und gilt daher als Werbemitteilung im Sinne des Wertpapierhandelsgesetzes (WpHG).

.png?height=420)