Los CFDs son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 72.2% de las cuentas de inversores minoristas pierden dinero al operar con CFDs con este proveedor. Debe considerar si entiende cómo funcionan los CFDs y si puede permitirse el alto riesgo de perder su dinero.

- Español

- English

- Italiano

- Français

Reunione del BCE

Los operadores esperaban que las preocupaciones expresadas por algunos miembros del BCE sobre el aumento de los rendimientos y el endurecimiento de las condiciones de financiación se vieran respaldadas por los datos semanales del Programa de Compras de Emergencia (PEPP/QE). Sin embargo, las compras se han ralentizado semana a semana en las últimas dos semanas. Un funcionario del BCE declaró que la ralentización se debía a la estacionalidad y a los mayores reembolsos, pero ese tipo de explicación sólo puede calmar los nervios del mercado de bonos durante un tiempo. Esto es lo que hace que la reunión del BCE de mañana sea aún más importante desde el punto de vista comunicacional, así como de la formulación del mensaje a los mercados.

En cuanto a las medidas políticas concretas, no esperaría mucho. Si obtenemos algo, será un compromiso explícito de aumentar el ritmo del PEPP, en un intento de frenar el aumento de los rendimientos y evitar un endurecimiento de las condiciones de financiación. El nivel del rendimiento de los bonos de la zona euro ponderado por el PIB es actualmente coherente con un mayor ritmo de compras históricamente. Aumentar el tamaño global de la dotación del PEPP en esta reunión sería, en mi opinión, demasiado precipitado, sobre todo teniendo en cuenta que al BCE aún le queda algo menos de 1 billón de euros de pólvora seca. A pesar de la retórica de algunos funcionarios, parece muy poco probable que se produzca un aumento del tipo de depósito. Se está hablando del control de la curva de rendimiento. Panetta, miembro del Comité Ejecutivo, ha hablado implícitamente de ello mediante la "identificación del nivel de rendimientos nominales que pretende alcanzar". Sin embargo, Christine Lagarde se ha opuesto a ello, afirmando que su estrategia es más holística que el YCC. El marco legal e institucional de la Eurozona, también causaría complejidades para la implementación del YCC. Esto deja al BCE la posibilidad de continuar con la intervención verbal (jawboning), así como de enfatizar la flexibilidad del PEPP o aumentar el ritmo de sus compras de activos. La pregunta clave para esta última estrategia será si las condiciones actuales justifican que el BCE actúe ahora adelantando sus compras para adelantarse a una posible subida de los rendimientos.

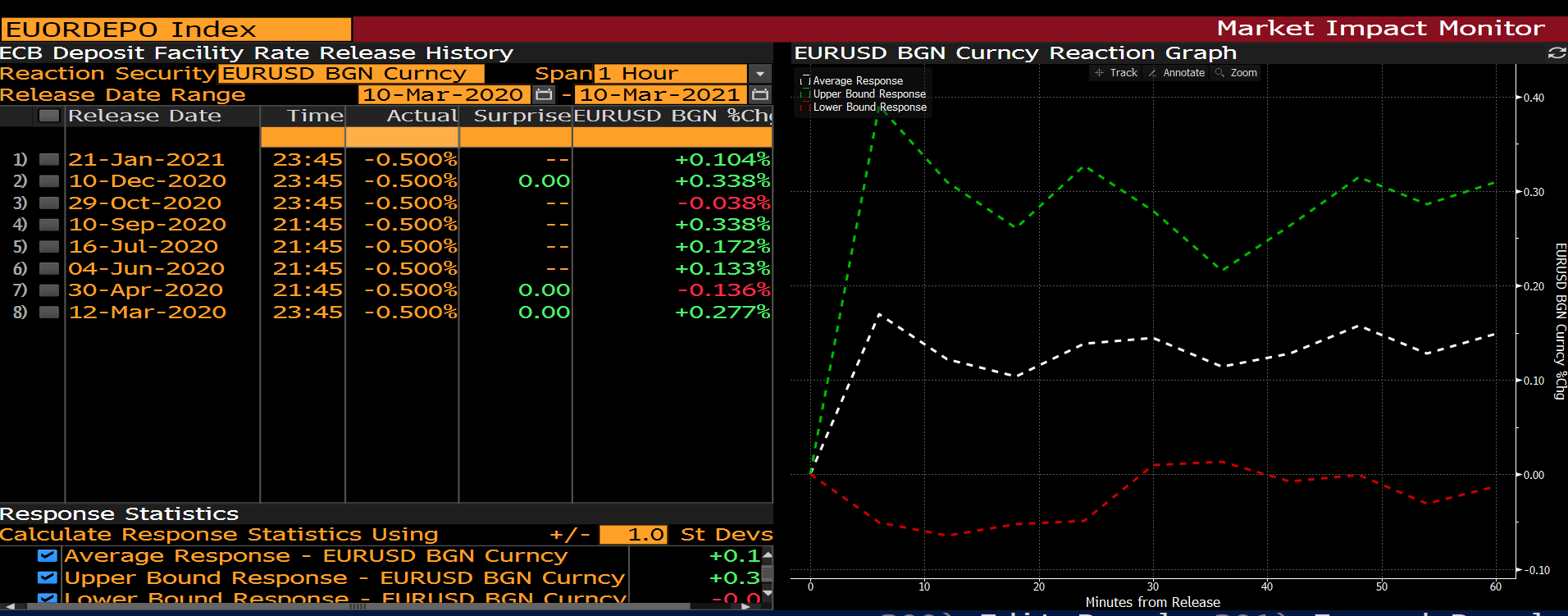

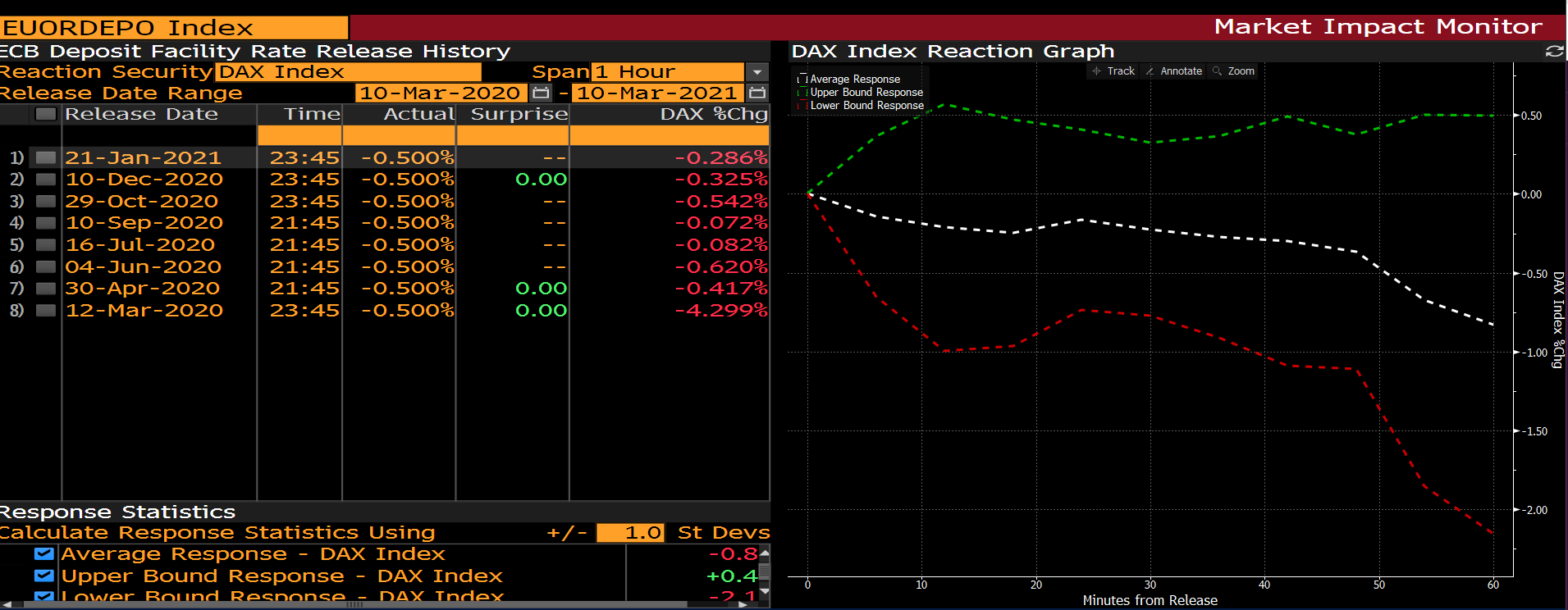

Es bueno observar cómo han reaccionado el EURUSD y el DAX a las anteriores reuniones del BCE. Lo que vemos en los datos históricos es que, por término medio, en los primeros 60 minutos tras la publicación del comunicado del BCE, el EURUSD tiende a fortalecerse, mientras que el DAX tiende a debilitarse.

Source: Bloomberg

En esta reunión también recibiremos previsiones económicas actualizadas. Espero una pequeña revisión a la baja de las previsiones del PIB para 2021 y una moderada revisión al alza de las previsiones de inflación para este año. Las revisiones a la baja de las previsiones del PIB para este año se deben a un aumento de las infecciones por cólera y a la lentitud en la aplicación de las vacunas, que ha provocado bloqueos más largos y duros. Además, el desembolso del fondo de recuperación para estimular fiscalmente la economía ha sido lento. Creo que el BCE mantendrá la cautela como resultado y enfatizará que, aunque el panorama económico mejore, sigue habiendo riesgo e incertidumbre a la baja. En el frente de la inflación, los aumentos se verán como movimientos temporales debido a los efectos de base y a que el IVA ha sido eliminado de los cálculos. Además, el precio del petróleo ha subido bastante desde la reunión de diciembre. Jens Weidmann, miembro del Consejo de Gobierno, subrayó el carácter transitorio en una entrevista con Bloomberg, afirmando que, para ver un impulso sostenido de la inflación, tendríamos que ver movimientos correspondientes en los salarios y eso no se observa en este momento. Los bancos centrales temen que se prolongue la falta de mano de obra.

Uno de los aspectos clave a vigilar en esta reunión son las condiciones de financiación. Christine Lagarde podría ofrecer alguna información al respecto, ya que en enero encargó a su personal que analizara diferentes métodos para evaluar los costes de los préstamos. El mercado, al igual que yo, espera algo más de claridad al respecto. Mientras tanto, se puede suponer que indicadores como el diferencial BTP-Bund, los rendimientos básicos y el valor del euro se filtrarán en la función de reacción del BCE sobre las condiciones de financiación. El diferencial BTP-Bund se encuentra en mínimos de varios años, los rendimientos reales siguen siendo muy negativos y tanto el EURUSD como el euro ponderado por el comercio se han debilitado desde diciembre. Sobre la base de estos movimientos, me inclino más por la orientación verbal como herramienta política en la reunión de mañana.

Esta reunión podría ser un gran catalizador para el EURUSD. El precio está rondando la SMA de 200 días y la resistencia superior de 1,19 (línea blanca horizontal de puntos). El RSI ha rebotado en la sobreventa, pero parece que podría volver a girar y hacer otra lectura de sobreventa más baja. Si rompemos la SMA de 200 días, la zona de 1,175 sería mi primer objetivo de precio de interés, por debajo de eso empezamos a abrir los mínimos de noviembre en torno a 1,16. Al alza, 1,20 (EMA de 21 días) parece un buen primer objetivo con 1,215 (línea de puntos de la resistencia horizontal blanca).

(Pink Line - 21-day EMA, Light Blue Line - 50-day SMA and Dark Blue Line - 200-day SMA. Same for the chart below.)

El DAX ha alcanzado últimamente nuevos máximos históricos, impulsado por un cambio en la narrativa hacia los sectores ligados a la reflación, así como por un euro más débil que impulsa los ingresos de sus grandes multinacionales. Se ha producido una fuerte ruptura de la pegajosa resistencia del precio de 14k. El RSI no está profundamente sobrecomprado pero está muy cerca de imprimir una lectura de 70. Como se ha mostrado anteriormente, el DAX tiende a venderse después de la reunión del BCE, por lo que podría suceder de nuevo y ver una nueva prueba de la antigua resistencia de 14k, así como de la EMA de 21 días y la SMA de 50 días. Para los alcistas, este será un nivel clave a mantener. En caso de una venta más pronunciada, el precio podría retroceder hasta el nivel de 13.500, que coincide con la línea de tendencia alcista.

Artículos más leídos

¿Listo para operar?

Empezar es fácil y rápido. Nuestro sencillo proceso de solicitud solo le llevará unos minutos.