- Italiano

- English

- Español

- Français

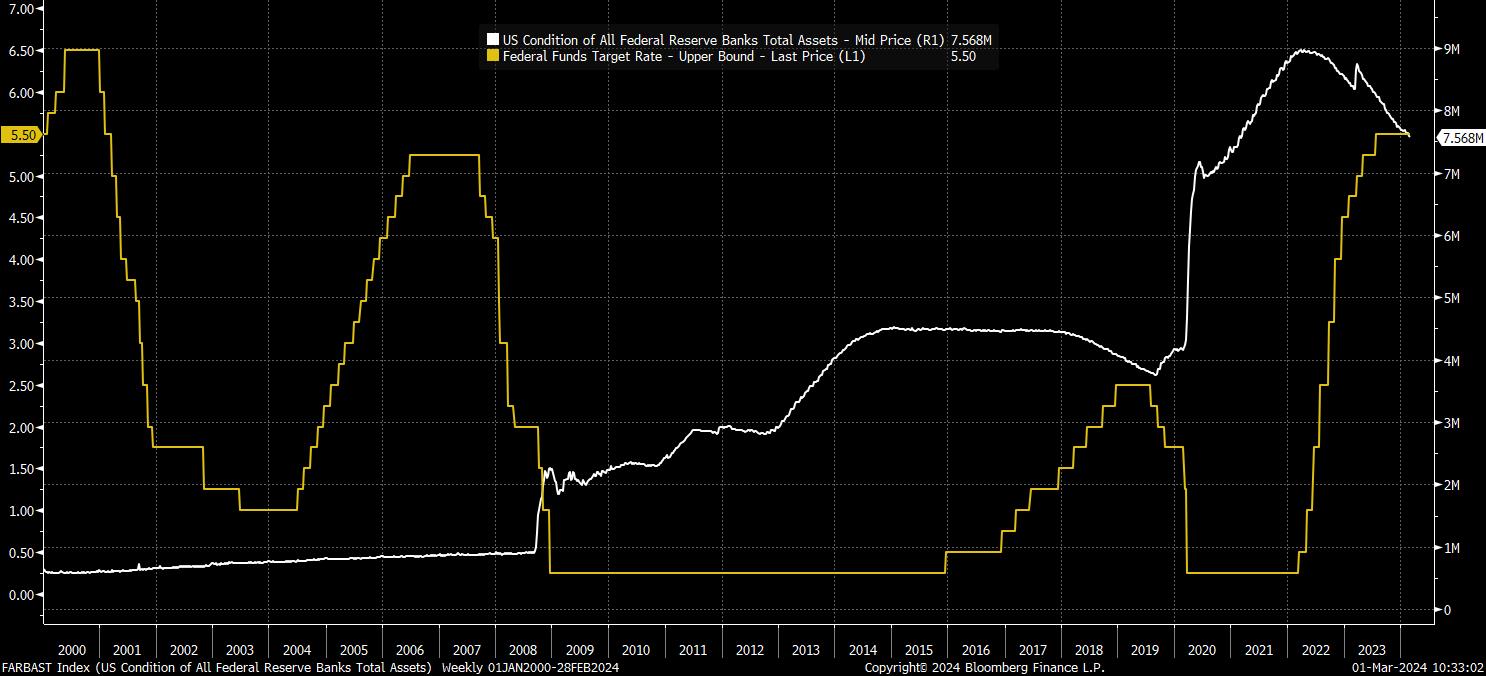

Per contestualizzare questo nuovo regime, vale la pena inquadrare più ampiamente il quadro politico, utilizzando i due principali strumenti nel toolkit della banca centrale - i tassi di interesse overnight e il bilancio. A un livello di base, e forse semplificando eccessivamente, abbiamo avuto tre regimi dal cambio di millennio:

- Prima della crisi finanziaria globale esisteva un regime in cui i tassi erano fissati intorno al 5%, ben dentro il territorio restrittivo, mentre il bilancio e gli acquisti di attività non venivano utilizzati come strumento politico nel modo con cui siamo ora familiari

- Dopo la crisi finanziaria globale, e subito dopo la pandemia, il regime è passato a uno in cui i tassi erano fissati, o quasi, a zero, con un QE apparentemente infinito e bilanci in costante espansione a fare la maggior parte del lavoro pesante in termini di stimolo politico

- E, ora, nel mondo post-covid dove la disinfazione continua, sembra che ci apprestiamo a passare a un regime in cui i tassi tornano a un livello più neutrale (probabilmente intorno al 3% su base nominale), e i bilanci delle banche centrali rimangono a livelli incredibilmente elevati, ben al di sopra di dove si trovavano prima del covid

Naturalmente, questo secondo cambio di regime suscita la domanda su quali siano le sue probabili conseguenze.

In molti modi, almeno nel breve termine, tale ambiente potrebbe dimostrarsi il 'meglio dei due mondi' per gli asset più rischiosi. Naturalmente, una politica meno restrittiva dovrebbe dare impulso alle azioni, e allentando più ampiamente le condizioni finanziarie, si fornirebbe così ulteriore supporto all'idea di un 'atterraggio morbido'. Inoltre, bisogna ricordare che tali tagli dei tassi verranno effettuati con il bilancio della Fed che si stabilizzerà a un livello considerevolmente superiore a $7 trilioni una volta che il tightening quantitativo giungerà al termine - 7 volte più grande rispetto al pre-GFC.

Si tratta di un ulteriore $7 trilioni di liquidità che ora rimarrà, probabilmente in modo permanente, nel sistema finanziario, fornendo un ulteriore sostegno al mercato azionario. A sua volta, ciò dovrebbe mantenere relativamente bassi i livelli di volatilità azionaria, con un VIX inferiore a 15 che potrebbe diventare la 'nuova normalità'. Inoltre, forse le metriche di valutazione tradizionali contano meno di quanto abbiano fatto in passato, considerando quanto diverso sia ora il regime monetario.

Su questo punto, ovviamente rappresenta anche circa $7 trilioni di debito pubblico degli Stati Uniti che rimarrà, in perpetuità, nel bilancio della Fed. Di fatto, monetizzando quella fetta di debito, e probabilmente placando alcune preoccupazioni ancora persistenti sul tasso di indebitamento del governo.

Mentre è probabile che la volatilità azionaria rimanga bassa, la volatilità dei tassi è probabile che aumenti, in particolare nelle fasi iniziali del ciclo di easing, poiché i tassi a breve continuano ad adattare le aspettative su quando verrà effettuato il primo taglio dei tassi.

Nell'ampio schema delle cose, tuttavia, quando quel taglio verrà effettuato - che sia a maggio, giugno (il mio caso base), luglio o più tardi - conta relativamente poco. La direzione più ampia sarà un ritorno verso il neutro, probabilmente attraverso un ciclo di easing di 12-18 mesi dall'estate in poi.

C'è anche, ovviamente, la questione non così insignificante del flessibile Fed put che è ora veramente tornato. Mentre il consenso favorisce molto il taglio dei tassi da parte della Fed, e la cessazione del QT, quest'anno, entrambi in modo relativamente ordinato, il ritorno riuscito dell'inflazione verso l'obiettivo del 2% ha fornito ai decisori politici una significativa possibilità di scelta e flessibilità su come condurre la politica in futuro. Se dovesse verificarsi un incidente finanziario, i tassi potrebbero essere tagliati più rapidamente e a un livello più basso, mentre iniezioni mirate di liquidità in settori potenzialmente problematici dell'economia sarebbero anche probabili.

Essendo sicuri del fatto che, ancora una volta, la Fed sostiene gli investitori, i partecipanti al mercato probabilmente saranno in grado di continuare ad aumentare sostanzialmente l'esposizione al rischio, in particolare una volta che il primo taglio sarà effettivamente stato effettuato.