- Italiano

- English

- Español

- Français

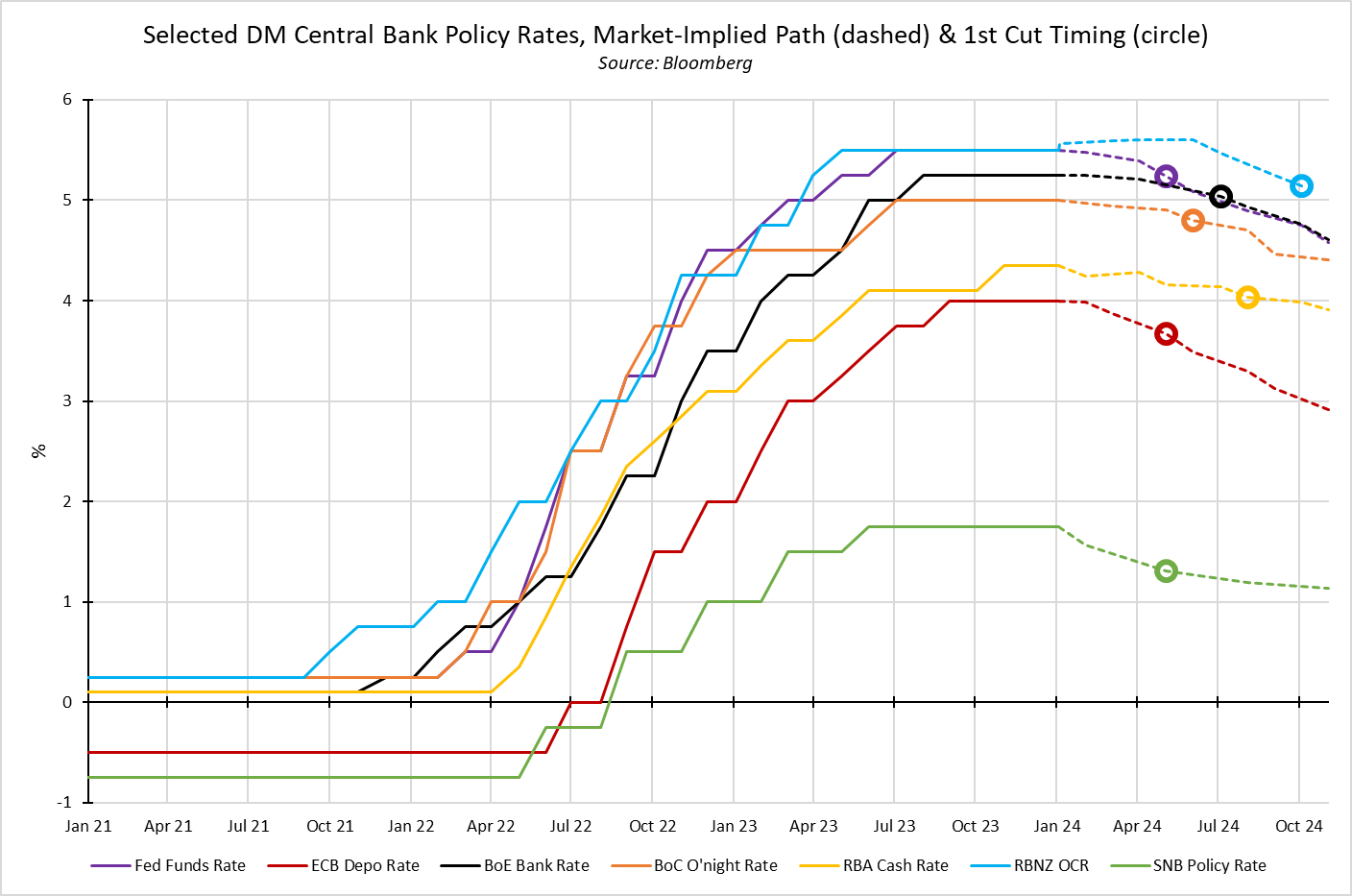

Anche dopo un rapporto sull'IPC statunitense di gennaio più caldo del previsto, i mercati monetari continuano a prezzare una "estate di tagli dei tassi". Sebbene il gioco, alquanto inutile, di indovinare e ricredersi su quando le banche centrali avvieranno i cicli di allentamento e su quanto saranno profondi, continui quotidianamente, il consenso si sta rapidamente formando intorno a un'unica opinione: la maggior parte delle banche centrali effettuerà il primo taglio di 25 pb da qualche parte tra giugno e settembre e i tagli continueranno probabilmente fino a circa la metà del prossimo anno.

Ritengo che ci siano diversi aspetti importanti da sottolineare a questo proposito.

In primo luogo, dobbiamo considerare cosa potrebbe costringere a un taglio dei tassi prima della metà dell'anno. Per molti, in particolare per la FOMC, un tale catalizzatore dovrebbe essere un qualche tipo di incidente finanziario - banche regionali che tornano a essere un problema, tensioni CRE che si fanno sentire di più, o un "cigno nero" che non possiamo ancora prevedere. In ogni caso, ciò porta alla logica conclusione che se un taglio dovesse arrivare prima di giugno, sarebbe probabilmente molto più consistente di una comune riduzione dei tassi di 25 pb, poiché qualsiasi problema di stabilità finanziaria di questo tipo porterebbe quasi sicuramente a un'azione politica molto più incisiva.

Tuttavia, metterei da parte sia la BCE che la BNS, a causa della rapida disinflazione che si sta osservando in entrambe le economie, con l'inflazione svizzera che ora si aggira intorno all'1%, e mentre l'economia dell'eurozona continua a perdere rapidamente slancio. Aprile e marzo, rispettivamente, sembrano le scadenze più probabili per i tagli da parte di ciascuna delle due economie.

In secondo luogo, è la natura sincronizzata del ciclo di allentamento che i mercati valutano. Così come le banche centrali del G10 hanno rapidamente aumentato i tassi in linea tra loro nel 2022-23, per contenere quella che era stata fuorviantemente etichettata come inflazione "transitoria", i tassi di policy sono visti scendere a un ritmo altrettanto sincronizzato. Anche se naturalmente, come già accennato, ci sarà qualche piccola variazione nei tempi e nell'entità, l'ipotesi di base è che la maggior parte delle banche centrali del G10 allenterà di circa 100 pb quest'anno, con un grado simile di allentamento probabile l'anno successivo, riportando i tassi - approssimativamente - a un assetto più neutrale, in particolare se, e quando, l'inflazione tornerà all'obiettivo del 2%.

Questa sincronia, unita alla maggiore liquidità che l'allentamento delle politiche fornirà, dovrebbe contribuire a tenere sotto controllo la volatilità, in particolare nel settore azionario e del reddito fisso, mentre ci avviciniamo alla stagione elettorale negli Stati Uniti e probabilmente nel Regno Unito, nel corso dell'anno. Inoltre, la fine dell'allentamento quantitativo, argomento forse poco discusso in questa fase, fornirà probabilmente un'ulteriore spinta alle azioni globali, anche se la sovraperformance degli Stati Uniti sembra destinata a continuare.

Un ciclo di allentamento così sincronizzato porta tuttavia a chiedersi se alcune - o addirittura la maggior parte - delle banche centrali dei paesi industrializzati non stiano semplicemente aspettando che la Fed sia la prima a tagliare, prima di dare il via ai propri cicli di allentamento. Come si è detto, è improbabile che alcune, come la BCE e la BNS, siano in grado di giocare una simile partita di attesa, mentre altre, come la BoE e la RBA, probabilmente resisteranno il più a lungo possibile, dal momento che l'inflazione si dimostra un po' più vischiosa. Naturalmente, la BoJ rimane un'eccezione in questo caso, anche se i 10-20 pb di inasprimento che il Giappone sembra destinato a fornire quest'anno non sembrano in grado di spostare significativamente l'ago della bilancia.

Pertanto, mentre questo ciclo di allentamento relativamente coordinato probabilmente smorzerà la volatilità più in generale, i temi negoziabili saranno probabilmente relativamente abbondanti nello spazio FX del G10. Una posizione lunga sull'USD, dato che la narrazione dell'"eccezionalismo" non mostra alcun segno di rallentamento, con le posizioni lunghe su USD/CHF e corte su EUR/USD, due opzioni particolarmente interessanti alla luce dei suddetti fattori idiosincratici che hanno un impatto su entrambe le economie, mentre la sterlina potrebbe finalmente sovraperformare se la "Vecchia Signora" manterrà il tasso di interesse bancario al 5,25% più a lungo rispetto ai suoi omologhi, come sembra probabile alla luce della persistente inflazione dei servizi.

Tuttavia, il quadro più ampio dell'intero dibattito sull'allentamento delle politiche deve essere il fatto che la caratteristica principale di quasi tutta la retorica delle banche centrali negli ultimi mesi è stata quella di ottenere il massimo possibile di una cosa: la flessibilità. Tutti i discorsi sulla dipendenza dai dati, sulla ricerca di una maggiore "fiducia" nel ritorno dell'inflazione all'obiettivo e il rifiuto di fornire indicazioni basate sul calendario per quanto riguarda la tempistica dei tagli, sono stati uno sforzo deliberato da parte dei responsabili delle politiche per concedersi la massima opzionalità possibile.

In breve, le banche centrali possono ora ragionevolmente tagliare quando lo desiderano e quando ne avranno bisogno. Mentre i mercati prezzano un consenso che dovrebbe tradursi in una volatilità relativamente bassa e in un ciclo relativamente graduale di allentamento delle politiche, se gli ultimi anni ci hanno insegnato qualcosa, è che i mercati raramente seguono un percorso così lineare.

Il fatto che le banche centrali possano, in qualsiasi momento, scatenare un bazooka di liquidità a seconda delle condizioni economiche e finanziarie prevalenti, dovrebbe fornire la rassicurazione necessaria a tenere sotto controllo la volatilità e a far sì che il percorso di medio periodo di minor resistenza porti al rialzo gli asset sensibili al rischio.