Che cos'è l'Indice dei Prezzi al Consumo (CPI)?

Attualmente, l'inflazione è un tema caldo. L'aumento drammatico dei prezzi dei beni e servizi quotidiani colpisce tutti. Il CPI misura questo cambiamento. Questa guida mira ad aiutarti a prendere decisioni informate quando negozi dati legati all'inflazione.

L'Indice dei Prezzi al Consumo (CPI) è una misura della variazione media nel tempo dei prezzi pagati dai consumatori per un paniere di beni e servizi. Viene calcolato dal Bureau of Labor Statistics (BLS) come misura dell'inflazione. Viene solitamente pubblicato intorno al secondo mercoledì di ogni mese e si riferisce al mese precedente.

Per avere accesso a feed di notizie con aggiornamenti puntuali sui dati, considera l'uso di piattaforme gratuite di aggregazione come PiQ, che offrono oltre 100 fonti di informazione tra cui Reuters e Bloomberg.

Come viene definito il CPI?

Il BLS definisce il CPI come una misura che esamina la variazione media nel tempo dei prezzi pagati dai consumatori urbani per un paniere di beni e servizi di consumo. Il CPI è uno degli indicatori più utilizzati per misurare l'inflazione e riflette i cambiamenti nel costo della vita.

Quali sono i componenti del paniere del CPI?

Il CPI misura le variazioni di prezzo per un paniere fisso di beni e servizi. Questo paniere include categorie come cibo e bevande, abitazione, abbigliamento, trasporti, assistenza medica, svago, istruzione e comunicazione, e altri beni e servizi. Il BLS aggiorna periodicamente il paniere per riflettere i cambiamenti nelle abitudini di spesa dei consumatori.

Come viene calcolato l'IPC?

L'indice si basa sui prezzi di un paniere fisso di beni e servizi, con i prezzi dei beni e servizi nel periodo di base fissati pari a 100. I prezzi del periodo attuale vengono quindi confrontati con quelli del periodo di base per calcolare l'indice. La variazione percentuale dell'indice viene poi utilizzata come misura dell'inflazione.

Qual è l’impatto dell’IPC sui mercati finanziari?

L'IPC può influenzare la politica monetaria, i tassi di interesse e il valore della valuta. Ha anche un impatto su salari, spesa dei consumatori e crescita economica. Un’inflazione elevata può portare a instabilità economica, mentre un’inflazione bassa o negativa (deflazione) può indicare un’economia debole.

Ecco i principali modi in cui l'IPC influisce sui mercati finanziari:

Tassi di Interesse e Politica Monetaria

L'IPC è un indicatore economico chiave che influenza le decisioni della Federal Reserve sui tassi di interesse. Un'inflazione elevata (IPC in aumento) può spingere la Fed ad aumentare i tassi di interesse per rallentare l'economia, mentre un'inflazione bassa potrebbe portare a tassi di interesse più bassi per stimolare la crescita. Le variazioni delle aspettative sui tassi d'interesse basate sui dati dell'IPC possono causare fluttuazioni nei prezzi di obbligazioni e azioni, poiché gli investitori adeguano le proprie aspettative.

Il Fedwatch Tool del CME monitora i cambiamenti nelle aspettative sui tassi. Il tasso dei fondi federali implicito nel contratto future è uguale a 100 - Prezzo del Contratto. Mostra le aspettative del mercato (espresse in termini percentuali di probabilità) sui tassi dei fondi federali nelle prossime riunioni.

Mercato Obbligazionario

L'IPC ha un effetto significativo sui rendimenti obbligazionari. Un'inflazione più elevata spesso porta a rendimenti più alti poiché gli investitori richiedono una maggiore compensazione per la ridotta capacità di acquisto dei pagamenti obbligazionari futuri. La domanda di Titoli del Tesoro Protetti dall'Inflazione (TIPS) può aumentare con l'aumento dell'IPC, poiché questi strumenti offrono protezione contro l'inflazione.

La Fed di St. Louis dispone di migliaia di grafici sul suo sito FRED (Federal Reserve Economic Database) che consentono agli utenti di rappresentare graficamente tutti i dati economici e i mercati.

Mercati Azionari

L'inflazione può influire sui guadagni aziendali. Un'inflazione elevata aumenta i costi per le aziende, riducendo i margini di profitto a meno che non riescano a trasferirli ai consumatori. Diversi settori reagiscono in modo diverso all'inflazione. Ad esempio, i beni di consumo primari e i servizi pubblici possono ottenere buoni risultati in ambienti ad alta inflazione grazie alla loro capacità di trasferire i costi, mentre i settori di crescita come la tecnologia potrebbero risentirne a causa dei tassi di sconto più elevati sui guadagni futuri.

Si osserva che quando l'inflazione dei prezzi al consumo accelera, spesso coincide con periodi di declino del mercato azionario. Ciò è stato particolarmente evidente durante la stagflazione degli anni '70, così come tra il 1987 e il 1988, periodo che include il famoso crollo del mercato azionario.

Mercati valutari

Un'inflazione elevata può svalutare una valuta poiché riduce il potere d'acquisto. Tuttavia, se l'inflazione porta a un aumento dei tassi d'interesse, la valuta potrebbe apprezzarsi a causa di una maggiore domanda per investimenti a rendimento più alto. I trader di valute monitorano attentamente i dati sull'IPC per anticipare le azioni delle banche centrali e prendere decisioni informate.

Mercati delle materie prime

Materie prime come l'oro e il petrolio sono sensibili ai dati sull'inflazione. L'oro è spesso considerato una copertura contro l'inflazione, quindi un aumento dell'IPC potrebbe incrementare la domanda di oro. Al contrario, l'inflazione può influenzare i prezzi del petrolio sia direttamente (attraverso l'aumento dei costi di produzione) sia indirettamente (tramite cambiamenti nella politica monetaria). I prezzi del petrolio tendono ad avere un impatto significativo sull'IPC, anche se secondo le stime della Fed di St. Louis, la correlazione tra prezzi del petrolio e inflazione è meno diretta rispetto agli anni '70. Si stima una correlazione di 0,27 tra variazioni del prezzo del petrolio e inflazione. In altre parole, un aumento sostenuto del 10% dei prezzi del petrolio può far salire l'IPC del 2,7%. L'uso principale del petrolio è nel trasporto. Pertanto, quando i prezzi del petrolio aumentano, tutti i beni trasportati risentono dei costi di trasporto più elevati. Inoltre, se i prezzi di produzione aumentano a causa dei maggiori costi del petrolio, possono esserci effetti a catena, come la richiesta di salari più alti da parte dei lavoratori per compensare il prezzo della benzina. Pertanto, l'aumento dei prezzi del petrolio contribuisce ad accrescere le aspettative di inflazione.

Qual è la relazione tra inflazione e tassi di interesse?

La relazione tra inflazione e tassi di interesse è fondamentale per la teoria economica e la politica monetaria. Questa relazione può essere misurata attraverso diversi concetti chiave e meccanismi:

Politica Monetaria

Le banche centrali utilizzano i tassi di interesse come strumento principale per controllare l'inflazione. Questo avviene principalmente AUMENTANDO i tassi di interesse per contrastare l'inflazione elevata, rendendo il prestito più costoso e il risparmio più attraente, il che riduce la spesa dei consumatori e gli investimenti delle imprese. Questa diminuzione della domanda contribuisce a ridurre l'inflazione. Al contrario, quando l'inflazione è bassa o durante periodi di rallentamento economico, le banche centrali possono ABBASSARE i tassi di interesse. Tassi più bassi rendono i prestiti più economici e il risparmio meno attraente, incentivando la spesa e gli investimenti, il che può aiutare a incrementare la domanda e a far salire l'inflazione.

Aspettative e Target di Inflazione

La relazione tra i tassi di interesse e l'inflazione è influenzata anche dalle aspettative di inflazione. Se le persone si aspettano un'inflazione più alta, tendono a chiedere salari più elevati e a spendere più rapidamente, alimentando l'inflazione. Le banche centrali cercano di gestire le aspettative attraverso azioni come la “guidance futura.” La Fed utilizza il "dot plot" all'interno del loro Summary of Economic Projections per orientare le aspettative. Molte banche centrali seguono un quadro di riferimento per il targeting dell'inflazione, fissando un tasso di inflazione specifico, ad esempio il 2%. Regolano i tassi di interesse per mantenere l'inflazione entro questo intervallo target, nel tentativo di migliorare la prevedibilità e la stabilità economica.

Tassi di Interesse Reali vs. Nominali

I Tassi di Interesse Nominali sono i tassi di interesse dichiarati su prestiti e risparmi, non aggiustati per l'inflazione. I Tassi di Interesse Reali sono tassi di interesse nominali aggiustati per l'inflazione. Il tasso di interesse reale è un determinante cruciale del comportamento economico perché riflette il reale costo del prestito e il vero rendimento sugli investimenti.

Come possiamo analizzare le tendenze dell'inflazione?

I trader possono monitorare le tendenze dell'inflazione controllando regolarmente il sito web dell'Ufficio Statistiche del Lavoro per gli ultimi dati pubblicati e iscrivendosi ad avvisi di notizie o calendari economici per rimanere informati.

Altre misure per le aspettative di inflazione sono disponibili dal NY Fed e dall'Università del Michigan. Il NY Fed Survey of Consumer Expectations fornisce una lettura mensile delle aspettative di inflazione dei consumatori a un anno. Mentre il sondaggio dei consumatori dell'Università del Michigan offre una componente a lungo termine, a 5 anni, utilizzata dalla Fed nel calcolo del suo indice trimestrale delle aspettative di inflazione comuni.

Quali sono le tendenze storiche dei tassi di inflazione?

Comprendere le tendenze storiche aiuta a contestualizzare le condizioni economiche attuali e l'efficacia delle risposte di politica economica. L'andamento dell'inflazione influenza tutti gli aspetti dell'economia, dal potere d'acquisto dei consumatori alle decisioni di investimento e alla politica monetaria. Dal dopoguerra si sono verificati diversi periodi di shock inflazionistici che presentano forti somiglianze con l'attuale contesto.

Gli anni ‘70 furono un decennio segnato da un'alta inflazione o stagnazione economica, dovuta alla crescita economica stagnante. I fattori chiave includevano gli shock petroliferi (embargo petrolifero del 1973 e Rivoluzione iraniana del 1979), che portarono a un’impennata dei prezzi del petrolio, contribuendo significativamente al tasso d'inflazione. La Federal Reserve reagì lentamente e la politica monetaria risultò troppo permissiva per contrastare l'inflazione fuori controllo.

L'inflazione raggiunse il suo picco all'inizio degli anni '80, con tassi a doppia cifra. Il Presidente della Federal Reserve dell'epoca, Paul Volcker, implementò una politica monetaria estremamente restrittiva (alti tassi d'interesse) per controllare l'inflazione, che portò a una profonda recessione economica.

La crisi finanziaria globale del 2007-09 portò a un periodo di deflazione, poiché le banche centrali attuarono politiche monetarie aggressive, riducendo i tassi a zero e, in alcuni casi, in territorio negativo per prevenire la deflazione. I tassi di inflazione rimasero bassi fino alla pandemia di COVID-19. Inizialmente, la pandemia generò pressioni deflazionistiche a causa dei lockdown. Tuttavia, i tassi d'inflazione iniziarono a salire drasticamente nel 2021 a causa delle interruzioni della catena di approvvigionamento, della domanda aumentata e degli interventi fiscali e monetari senza precedenti.

L'inflazione raggiunse i livelli più alti degli ultimi decenni nel 2022, con le questioni della catena di approvvigionamento ancora presenti, l'aumento della domanda con la riapertura delle economie post-pandemia e il conflitto Russia-Ucraina che influì significativamente sui prezzi di petrolio e alimenti. Di recente, i tassi d'inflazione hanno mostrato segnali di stabilizzazione, ma restano una preoccupazione significativa. Le banche centrali continuano a lottare per bilanciare il controllo dell'inflazione con il sostegno alla crescita economica.

Quali fattori influenzano le tendenze inflazionistiche?

Le tendenze inflazionistiche sono influenzate da una complessa interazione di fattori che includono pressioni dal lato della domanda, condizioni dal lato dell'offerta e influenze esterne. Comprendere questi fattori aiuta a prevedere le tendenze inflazionistiche e il loro potenziale impatto sull'economia.

Fattori dal lato della domanda

L'inflazione da domanda si verifica quando la domanda aggregata in un'economia supera l'offerta aggregata. I principali fattori dal lato della domanda includono:

- Crescita economica: Quando un'economia cresce rapidamente, la maggiore domanda di beni e servizi può portare a prezzi più alti. Una forte fiducia dei consumatori e un aumento delle spese possono alimentare questo tipo di inflazione.

- Politica monetaria: Le banche centrali influenzano l'inflazione tramite il controllo dei tassi d'interesse e dell'offerta di moneta. Tassi d'interesse più bassi rendono il prestito più economico, stimolando la spesa e gli investimenti, che possono aumentare l'inflazione.

- Politica fiscale: La spesa pubblica e le politiche fiscali possono influire sull'inflazione. Un aumento della spesa pubblica e tagli fiscali possono incrementare la domanda aggregata, portando a prezzi più alti.

- Fiducia dei consumatori: Alti livelli di fiducia dei consumatori possono portare a un aumento della spesa e dei prestiti, incrementando domanda e prezzi.

Fattori dal lato dell'offerta

L'inflazione da costi si verifica quando i costi di produzione aumentano, portando a prezzi più alti per beni e servizi. I principali fattori dal lato dell'offerta includono:

- Costi di produzione: L'aumento dei costi delle materie prime, dei salari e di altri input può portare a prezzi più alti.

- Interruzioni della catena di approvvigionamento: Eventi come tensioni geopolitiche, disastri naturali o pandemie possono interrompere le catene di approvvigionamento, causando carenze e prezzi più alti.

- Progressi tecnologici: I miglioramenti tecnologici possono ridurre i costi di produzione e abbassare l'inflazione, ma le interruzioni tecnologiche possono avere l'effetto opposto.

- Regolamentazione e tasse: Maggiori regolamentazioni e tasse più alte possono aumentare i costi di produzione, contribuendo all'inflazione.

Fattori esterni

I fattori esterni o globali possono anche influenzare l'inflazione interna:

- Tassi di cambio: Le variazioni dei tassi di cambio possono influenzare i prezzi dei beni e servizi importati. Una valuta nazionale più debole rende le importazioni più costose, contribuendo all'inflazione, mentre una valuta più forte ha l'effetto opposto.

- Prezzi globali delle materie prime: I prezzi delle materie prime come petrolio, metalli e prodotti agricoli possono influenzare significativamente l'inflazione. Le dinamiche di domanda e offerta globali, così come gli eventi geopolitici, possono causare volatilità nei prezzi delle materie prime.

- Commercio internazionale: I cambiamenti nelle politiche commerciali, nei dazi e nelle relazioni commerciali internazionali possono influenzare il costo dei beni importati ed esportati, influenzando l'inflazione.

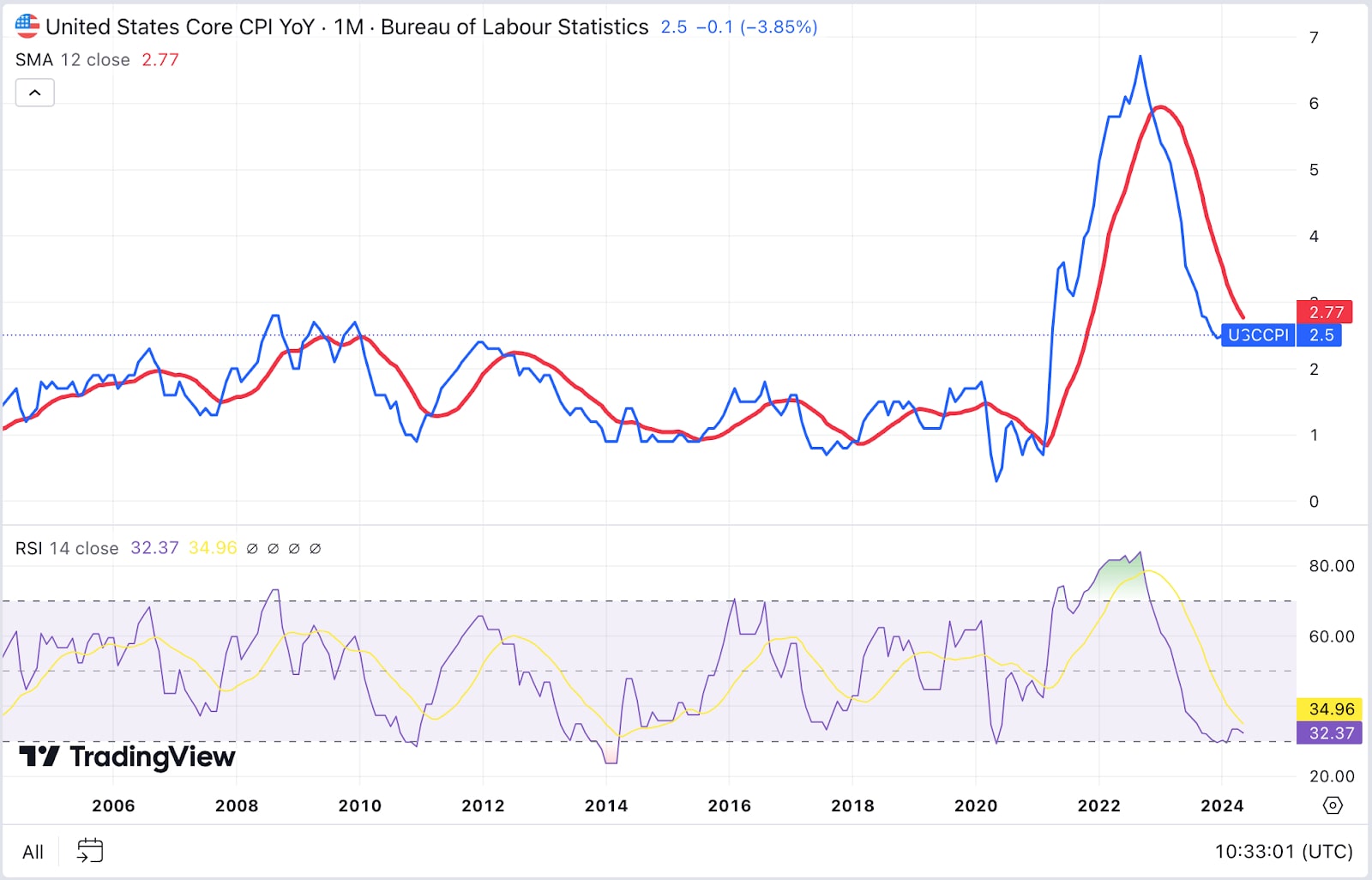

Come possono essere utilizzati gli indicatori tecnici per analizzare i dati sull'inflazione?

È consigliabile utilizzare più indicatori, sia fondamentali che tecnici, per avere una visione più chiara prima di impegnarsi in un'operazione. Ecco come gli indicatori tecnici possono essere utilizzati per analizzare i dati sull'inflazione:

Analisi delle tendenze

Medie mobili (MA): Media Mobile Semplice (SMA): Calcola la media dei dati sull'inflazione su un periodo specificato. Ad esempio, una SMA di 12 mesi dei tassi d'inflazione può smussare le fluttuazioni a breve termine e evidenziare le tendenze a lungo termine.

Media Mobile Esponenziale (EMA): Simile alla SMA, ma dà più peso ai dati recenti, rendendola più reattiva alle nuove informazioni. Utile per identificare cambiamenti recenti nelle tendenze inflazionistiche.

Moving Average Convergence Divergence (MACD): Utilizza due medie mobili (solitamente EMA a 12 e 26 giorni) per identificare i cambiamenti di momentum. Quando la linea MACD incrocia verso l’alto la linea del segnale, potrebbe indicare un aumento dell'inflazione, mentre un incrocio verso il basso potrebbe suggerire una diminuzione dell'inflazione.

Indicatori di Momentum

Indice di Forza Relativa (RSI): Misura la velocità e la variazione dei movimenti di prezzo. Un RSI superiore a 70 potrebbe indicare condizioni di ipercomprato (potenzialmente indicando alta inflazione), mentre un RSI inferiore a 30 potrebbe segnalare condizioni di ipervenduto (potenzialmente indicando bassa inflazione).

Oscillatore Stocastico: Confronta un prezzo di chiusura specifico dei dati sull'inflazione con un intervallo dei suoi prezzi su un determinato periodo. Fornisce segnali di potenziali inversioni di tendenza quando l'indicatore attraversa soglie specifiche (ad es., sopra 80 o sotto 20).

Indicatori di Volatilità

Bande di Bollinger: Consiste in una media mobile e due linee di deviazione standard. Quando i tassi di inflazione si muovono al di fuori delle bande, ciò può indicare che il tasso di inflazione sta vivendo una forte volatilità e potrebbe tornare verso la media.

True Range Medio (ATR): Misura la volatilità del mercato scomponendo l'intero intervallo di prezzo di un'attività per quel periodo. Un ATR in aumento sui dati di inflazione suggerisce un aumento della volatilità nei tassi di inflazione.

Una guida più dettagliata su tutti gli Indicatori di Trading sopra menzionati.

Quali sono le strategie di trading efficaci per i rilasci CPI?

Fare trading intorno ai rilasci CPI può essere redditizio, ma richiede una strategia ben ponderata, esecuzione rapida e [gestione del rischio efficace.] Combinando analisi fondamentale, strategie tecniche e una gestione del rischio prudente, i trader possono navigare nella volatilità e potenzialmente capitalizzare sui movimenti di mercato innescati dai dati CPI. Identifica e scambia attività che mostrano forti correlazioni con i dati sull'inflazione:

- Valute: I dati sull'inflazione spesso influenzano notevolmente i mercati valutari. Ad esempio, un CPI superiore alle aspettative può rafforzare il dollaro USA poiché i mercati anticipano aumenti dei tassi da parte della Federal Reserve.

- Materie Prime: L'inflazione può far aumentare i prezzi delle materie prime. Ad esempio, l'oro tende a salire durante periodi di alta inflazione poiché gli investitori cercano una copertura.

- Azioni: Alcuni settori, come i beni di consumo di prima necessità e le utility, possono essere meno sensibili all'inflazione, mentre le azioni di crescita potrebbero soffrire a causa dei tassi di interesse più elevati. È importante notare che queste sono linee guida generali e la reazione può variare in base al contesto economico in cui vengono comunicati i dati.

Una volta determinata l'attività da negoziare, considera le seguenti strategie per avviare le negoziazioni:

- Prima del Rilascio: Analizza le previsioni di consenso e il sentiment di mercato. Se il CPI è previsto in rialzo rispetto alle aspettative, considera posizioni lunghe su attività che beneficiano dell'inflazione, come le materie prime. Utilizza un grafico a 90 minuti per impostare punti alti e bassi (straddle) 10-15 minuti prima del rilascio. Anche i tempi sono una questione di preferenza. In tale scenario, vengono piazzati ordini di vendita al di sotto del minimo (minimo dell'intervallo meno un pip) e ordini di acquisto al di sopra del massimo (massimo dell'intervallo più un pip) sul grafico utilizzando ordini OCO. Questa strategia è utilizzata per entrare in nuove negoziazioni per sfruttare i picchi di volatilità.

- Durante il Rilascio: Implementa una strategia di breakout, piazzando ordini di acquisto sopra e ordini di vendita sotto i livelli chiave di resistenza e supporto.

- Dopo la Reazione Iniziale: Monitora l'azione dei prezzi per segni di estensione eccessiva. Considera una strategia di ritorno alla media se il movimento iniziale sembra esagerato. Utilizza ordini di stop-loss per proteggerti da movimenti avversi e limita la dimensione delle posizioni per gestire efficacemente il rischio.

Come prepararsi per gli annunci CPI?

I 5 ‘R’ di Preparazione al Trading di Pepperstone

- Ricerca - Fare ricerca sui mercati e seguire il flusso di notizie. Utilizza piattaforme come PiQ e X. Maggiore è la comprensione dei fattori che fanno oscillare i prezzi degli asset, maggiori sono le possibilità di individuare opportunità di trading.

- Realistico - Essere realistici e imparare a comprendere il rapporto rischio/rendimento per ogni operazione. I trader di successo hanno un obiettivo di profitto e perdita prima di entrare in una negoziazione. Fai pratica su un conto demo.

- Rischio - Determina la tolleranza al rischio. Gli strumenti di gestione del rischio sono disponibili sulle piattaforme di trading di Pepperstone. Vedi anche le Cinque Regole sulla Gestione del Rischio.

- Registro - Mantieni un diario di trading su carta o gratuito online come TradeBench. Impara dall'esperienza. Un diario può essere dettagliato quanto necessario, ma come minimo dovrebbe coprire il motivo dietro la negoziazione, l'obiettivo di profitto/perdita massima e i livelli di ingresso/uscita.

- Rudimentale - Mantieni tutto semplice. Non c'è bisogno di algoritmi complessi o scenari di teoria dei giochi. Una strategia semplice e facile da eseguire, in base alla tolleranza al rischio e agli obiettivi di trading, può essere altrettanto, se non più, redditizia.

Pepperstone fornisce anteprime complete per aiutare a prepararsi a tutti i principali eventi che influenzano il mercato, compreso il CPI. Segui gli analisti senior di Pepperstone Chris Weston (@ChrisWeston_PS) e Michael Brown (@MrMBrown) su X (Twitter) per approfondimenti sui vari aspetti da considerare nei rilasci. È anche utile avere un “cheat sheet” a portata di mano come guida rapida il giorno del trading.

Il materiale fornito qui non è stato preparato in conformità con i requisiti legali progettati per promuovere l'indipendenza della ricerca sugli investimenti e, pertanto, è considerato una comunicazione di marketing. Sebbene non sia soggetto a divieti di negoziazione prima della diffusione della ricerca sugli investimenti, non cercheremo di trarre alcun vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che il materiale fornito sia accurato, aggiornato o completo e, di conseguenza, non dovrebbe essere considerato affidabile come tale. Le informazioni, siano esse provenienti da terzi o meno, non devono essere considerate come una raccomandazione; un'offerta di acquisto o vendita; la sollecitazione di un'offerta di acquisto o vendita di alcun titolo, prodotto finanziario o strumento; o come partecipazione in una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare un proprio consulente. Senza l'approvazione di Pepperstone, la riproduzione o redistribuzione di queste informazioni non è consentita.